Montant forfaitaire ou frais réel ?

Pourquoi se poser la question alors que nous sommes en année blanche ?

1. Frais réel ou montant forfaitaire, mais nous sommes en année blanche ?

Sachant qu’en tant que contribuable nous bénéficions d’une exonération au titre de l’année blanche, on ne s’interroge pas sur les options à retenir pour la déclaration de l’impôt sur le revenu.

C’est évidemment une erreur car la déclaration 2019 sert de base au calcul du taux de prélèvement à la source qui sera appliqué à compter du 24/07/2019. Il devient dès lors intéressant de s’interroger s’il devient optimal de maintenir le taux de frais forfaitaire de 10 % ou d’appliquer l’option des frais réels.

Il suffit de résoudre l’inéquation :

![]()

Si les 10 % de vos revenus sont inférieurs à vos frais réels, il est temps d’opter pour cette option.

Reste à savoir ce qu’il est possible de mettre dans les frais réels.

2. Frais réel, que peut-on y mettre ?

Nous avons indiqué qu’il est possible de déduire certains frais professionnels réellement engagés pour l’exercice de son activité.

Une liste non exhaustive de ces frais est présentée ci-dessous :

2.1 Les frais de transport

Les frais de transport sont déductibles du revenu brut mais doivent respecter certaines conditions.

Ils doivent notamment concerner les frais de transport entre le domicile et le lieu de travail :

- Les frais de garage : coût de la location d’un box par exemple

- Les frais de péage d’autoroute

- Les intérêts annuels afférents au crédit pour l’achat d’un véhicule, ces frais seront retenus au prorata de l’utilisation professionnelle du véhicule

- La distance réalisée entre le domicile et le lieu de travail ne doit pas dépasser 40 km (80 km aller-retour) par jour.

2.2 Les frais d’utilisation de véhicule

Les frais de véhicule sont déductibles du revenu brut. Les dépenses relatives à l’utilisation d’une voiture, d’un vélomoteur, d’un scooter ou d’une moto sont à évaluer en appliquant le barème kilométrique annuellement publié par l’Administration fiscale sur le site www.impots.gouv.fr.

Les véhicules concernés sont :

- Ceux dont le salarié lui-même, et/ou son conjoint, sont personnellement propriétaire ;

- Ceux dont le salarié est copropriétaire.

2.3 Les frais de carburant

Les frais de carburant sont déductibles du revenu brut, il convient à ce titre d’appliquer un barème légale communiqué par l’Administration fiscale.

2.3 Les frais de repas

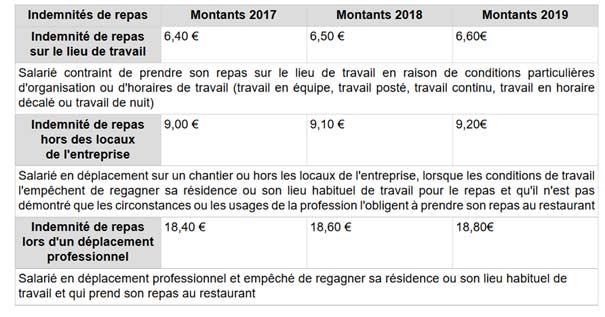

Lorsque l’activité professionnelle contraint à prendre son repas en dehors de son domicile personnel, il devient possible de déduire de son revenu brut imposable le montant des frais supplémentaires qu’engendre la prise d’un repas hors domicile.

La valeur du repas pris au sein du domicile est évaluée chaque année par l’administration fiscale. Pour l’imposition des revenus 2018, la valeur d’un repas pris au foyer est de 4,80 €. Le montant maximal déductible par repas est de 18,80 € par jour lors des déplacements professionnels.

Source : BOI-BAREME-000035-20190301

2.4 Les frais de documentation professionnelle

La documentation professionnelle peut être intégrée dans les frais. Par exemple s’il est nécessaire d’acheter un livre permettant de se documenter sur des éléments relatifs à sa profession, celui-ci peut être déduit.

2.5 Les frais de formation

Si vous engagez des frais de formation afin d’acquérir un diplôme permettant d’améliorer votre situation professionnelle, les frais engagés peuvent être déduits.

2.6 Les frais de matériel

Il est possible de déduire du matériel informatique lorsqu’il est utilisé à des fins professionnels. Par exemple si votre employeur ne vous met pas à disposition un téléphone portable et que vous utilisez votre téléphone personnel à des fins professionnelles, il devient possible de déduire le coût du téléphone ainsi que le forfait. Il est possible d’appliquer ce principe pour un ordinateur ou pour votre connexion internet s’il vous arrive de travailler à distance.

Le matériel dont la valeur est supérieure à 500 euros devra être amorti sur 3 ans.

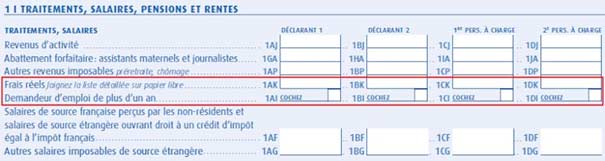

3. Où déclarer les frais réels ?

Dans votre formulaire 2042, il suffit de cliquer sur le bouton frais réel.

Une page s’affiche vous permettant d’alimenter le montant total de frais réels et de renseigner le détail à destination de l’Administration fiscale.

Attention : il convient de bien conserver les justificatifs car l’Administration Fiscale est susceptible de vous les demander.